Содержание

До 2005 года принятие имущества, оставленного завещателем после смерти, было накладным мероприятием: с полученных ценностей нужно было перечислять в казну специальный налог. Сегодня такая обязанность отменена, но это не означает, что наследники не понесут никаких расходов при оформлении отошедших им благ. Остается обязательной госпошлина на наследство близких родственников в 2018 году, без уплаты которой невозможно зарегистрировать права собственности на полученные ценности.

Кому перечисляется пошлина?

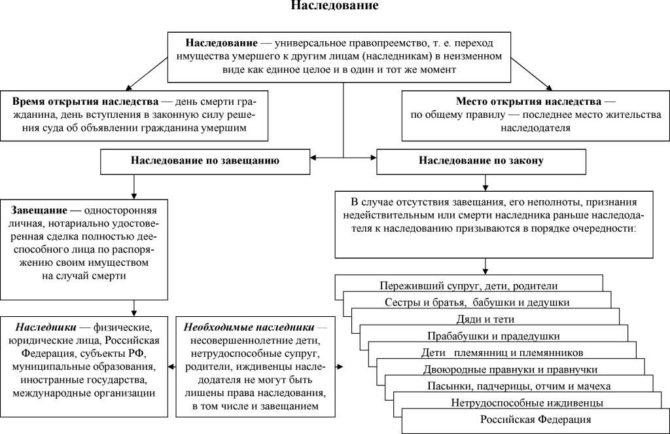

Кончина человека, владевшего материальными ценностями, означает открытие наследственного дела. Независимо от того, было ли написано завещание, вопрос передается в ведение нотариусу по району прописки умершего. Если собственник фактически жил за границей, разделом его наследства будет заниматься нотариальная контора по адресу расположения имущества или той его части, стоимость которой выше остальных.

Госпошлина при оформлении наследства – это плата за ведение дела и подготовку правоустанавливающих документов для наследников, взимаемая нотариусами согласно нормам, прописанным действующим законодательством. Тарифы, установленные за эти услуги, указываются в ГК РФ.

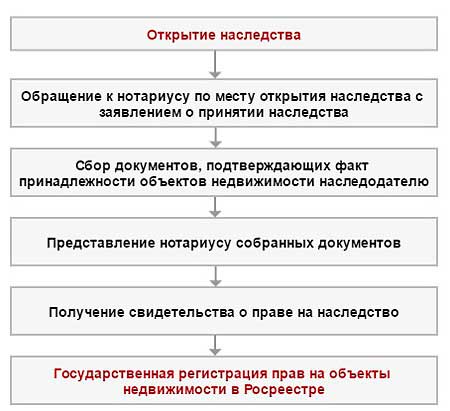

Чтобы получить причитающееся по закону имущество, наследник должен обратиться к нотариусу, открывшему дело. Для этого ему следует в шестимесячный срок с даты кончины собственника написать заявление о принятии наследства и передать одним из следующих способов:

- лично;

- почтовым сервисом;

- через представителя, действующего по доверенности.

Без подачи заявления и дальнейшей уплаты госпошлины невозможно получить свидетельство – документ, на основании которого происходит регистрация права собственности. «Экономия» на этапе оформления наследства выливается в потерю отписанных умершим ценностей.

Каков размер пошлины за свидетельство?

Госпошлина за наследство по закону взимаемая нотариальными конторами, определяется по тарифам, регламентированным положениями Налогового Кодекса. Установлено, что стоимость свидетельства составляет:

- 0,3% (максимум 100 тыс. руб.) – для ближайших родственников умершего, к которым относятся дети (родные и усыновленные), муж (жена), родные браться и сестры, мать и отец;

- 0,6% (максимально 1 млн руб.) – для лиц, не попавших в «льготную» категорию.

Свидетельство для вступления в наследство по закону выдается одно на всех наследников или на каждого по отдельности. Если в дальнейшем выяснится, что у скончавшегося было какое-либо еще имущество, не попавшее в раздел, на него выписывается новый правоустанавливающий документ за дополнительную плату.

Если заявление на наследство передается посредством почтового отправления, нотариус обязан провести заверение подписи адресанта. Стоимость этой услуги согласно ст. 333.24 НК РФ составляет 100 руб.

В жизни возможны ситуации, когда наследники обращаются к нотариусу с просьбой обеспечить сохранность имущества, оставленного умершим. Если специалист производит опись ценностей, то пошлина составляет от 600 до 900 руб. в зависимости от места их нахождения. Если контора берет на сохранение наличность, сбор будет равен 900 руб. Указанные суммы уплачиваются каждым наследником вне зависимости от их количества.

Важно! Указанные тарифы актуальны для государственных нотариусов. Частные конторы могут устанавливать более высокую плату.

Кто платит налог на наследство?

В 2005 году в НК РФ были внесены изменения, гласящие, что в общем случае наследники не уплачивают налог с полученных ценностей. Из этого правила имеется одно исключение. 13% в государственную казну придется перечислить тем, кому после кончины наследодателя остались:

- художественные произведения;

- научные разработки, изобретения;

- промышленные образцы.

Если наследнику достается квартира завещателя, возможности по ее продаже ограничены фискальными обязательствами. Если человек реализует недвижимость в течение трех лет с даты смерти наследодателя, он должен будет заплатить в бюджет 13% от дохода, полученного по договору.

Важно! Для сделок по купле-продаже недвижимости три года начинают отсчитываться не с даты регистрации права собственности, а именно со дня ухода из жизни наследодателя.

Что взять за базу для расчета пошлины?

Величина пошлины на наследство напрямую зависит от того, какая стоимость взята за основу для ее расчета. Возможно три варианта:

- Рыночная – самая высокая. Ее величина определяется независимым оценщиком.

- Кадастровая – вторая по величине, прописывается в кадастровом паспорте имущественного объекта.

- Инвентаризационная – самая демократичная, указывается в справке из БТИ.

Стремясь сократить административные издержки, большинство граждан выбирают в качестве основы для вычислений цену недвижимости по данным БТИ. Действующее законодательство не запрещает это делать. Нотариус не вправе не выдать свидетельство о праве на наследство, если человек не хочет определять пошлину исходя из рыночной цены объекта.

Ожидается, что к 2020 году размер госпошлины возрастет, потому что будет законодательно прописано, что сбор исчисляется по данным кадастра. Такая стоимость приближена к рыночной конъюнктуре и превышает инвентаризационную в 7-9 раз.

Кто освобожден от обязанности уплаты пошлины?

Уплата пошлины при вступлении в наследство не является обязательной для отдельных категорий граждан, поименованных в Налоговом Кодексе (ст. 333.35). От этого расхода освобождены:

- участники и инвалиды ВОВ;

- герои СССР и России;

- лица, удостоенные ордена Славы.

Статья 333.38 расширяет перечень лиц, полностью освобожденных от обязанности по перечислению госпошлины. В ней упоминаются граждане, которые в силу объективных обстоятельств не в силах нести значительные материальные расходы на вступление в наследство. В законодательстве поименованы:

- недееспособные наследники, бывшие на иждивении у умершего;

- лица, которым не исполнилось 18 лет;

- наследники лиц, погибших при исполнении воинского или общественного долга, при выполнении служебных обязанностей по обеспечению правопорядка.

От сборов освобождаются граждане, которым по закону отходит недвижимость, где они проживали совместно с умершим. Госпошлина не предусмотрена для сделок, связанных с наследованием банковских депозитов, зарплат и пенсий, авторских прав.

Согласно нормам НК РФ, госпошлина при вступлении в наследство уменьшается ровно наполовину для инвалидов 1 и 2 группы.

Чтобы получить освобождение от оплаты услуг нотариуса или снизить сумму на 50%, нужно предъявить документ, подтверждающий принадлежность гражданина к одной из категорий, поименованных в НК РФ.

Как оплатить обязательный сбор?

Чтобы оплатить госпошлину за выдачу свидетельства о праве на наследство, нужно взять у нотариуса реквизиты. Как правило, им выдается заполненная квитанция.

Чтобы совершить платеж, можно воспользоваться следующими альтернативами:

- Направиться в отделение банка. Операционист сам заполнит платежное поручение и возьмет с клиента сумму по квитанции, увеличенную на размер комиссии.

- Использовать платежные терминалы. Эти аппараты установлены в общественных местах и зданиях государственных инстанций. Гражданин сам вводит реквизиты в специальную форму, а затем помещает деньги в купюроприемник.

- Использовать возможности сайта госуслуг. Человеку нужно ввести реквизиты и номер карты, с которой будут списываться денежные средства.

Квитанцию об оплате нужно распечатать и сохранить. Это неотъемлемая часть пакета документов, без нее будет невозможным оформление наследства у нотариуса.